“烧钱”失手被告上法庭,Qoo10与Shopee在东南亚电商市场的不同命运

据外媒报道,近期,新加坡本土电商平台Qoo10(趣天)陷入了前所未有的危机之中。

图源:Qoo10官网

这家曾经风光无限的电商巨头,在一系列收购后迎来了财务上的寒冬。在成功收购被称作“美版拼多多”的Wish四个月后,9月,Qoo10宣布大裁员。波及全球三个主要办公室,包括新加坡、中国和韩国。其中,新加坡办公室的裁员比例超过了80%,而在中国和韩国的业务也受到了严重影响,员工被停工停产,工资发放困难。

媒体报道指出Qoo10新加坡办公室大裁员超八成,公司无法支付遣散费。图源:南方都市报

由于供应商尚未提出索赔,Qoo10 被勒令暂停在新加坡的支付服务

与此同时,Qoo10还面临着严重的支付问题。由于无法按时向平台上的商家支付销售收益,Qoo10遭到了大量投诉。

新加坡金融管理局(MAS)9 月 23 日晚间在一份声明中表示,Qoo10将被允许支付这些商家的未偿债权。并且指示 Qoo10 自即日起暂停提供《支付服务法》涵盖的所有支付服务,因为其无法充分保证其拥有足够的资源和系统来及时履行对商家的支付义务。

新加坡金融管理局表示,此次暂停并不会禁止 Qoo10 运营其电子商务平台,但其可能需要聘请第三方支付服务提供商来处理该平台上的交易。

图源:CNA

资金链崩溃的初步迹象——总欠款68.5亿元

资金链初步崩溃的迹象是Qoo10旗下的两家韩国子公司TMON和WeMakePrice遭遇了严重的资金困境。据《经济日报》7月30日报道,月活跃用户总数超过860万人的这两家平台从7月23日晚开始,两家平台的信用卡结算和退款服务突然中断。更令人担忧的是,这两家平台已经超过一个月未能向入驻商户支付销售货款。

随后,问题的严重性逐渐浮出水面。根据中新经纬援引韩联社的报道,韩国企划财政部于8月25日发布了金融监督院的一项调查结果,显示TMON和WeMakePrice两家电商平台累计欠款总额达到了1.28万亿韩元(约合人民币68.5亿元),这一数额直接影响到了4.81万家商户的利益。

已被法院接管

消费者在Qoo10 首尔总部前举行伞式抗议,要求道歉并采取措施挽回损失。图源:韩联社

目前,TMON和WeMakePrice已经因为无法偿还巨额债务而申请法院接管。这一举措不仅揭示了Qoo10在财务管理上的脆弱性,还表明其面临的财政挑战远未结束。根据韩联社的消息,这两家公司对供应商的欠款总额约为2100亿韩元(约1.517亿美元),而且这个数字仍在不断增长中。媒体了解到,这些平台已向首尔破产法院申请破产管理。(文末扫码进群)

迅速成长为新加坡最大电商平台之一

Qoo10成立于2010年,由韩国企业家Young Bae Ku(具永培)与美国知名电商平台eBay共同创立。凭借创新的商业模式和对当地市场的深刻理解,Qoo10迅速崛起,成为新加坡最大的电商平台之一。

2012年正式上线后,Qoo10以其全品类的商品覆盖吸引了众多消费者,商品种类涵盖了从时尚服饰、家居用品到数码产品和美容护肤等各个方面。

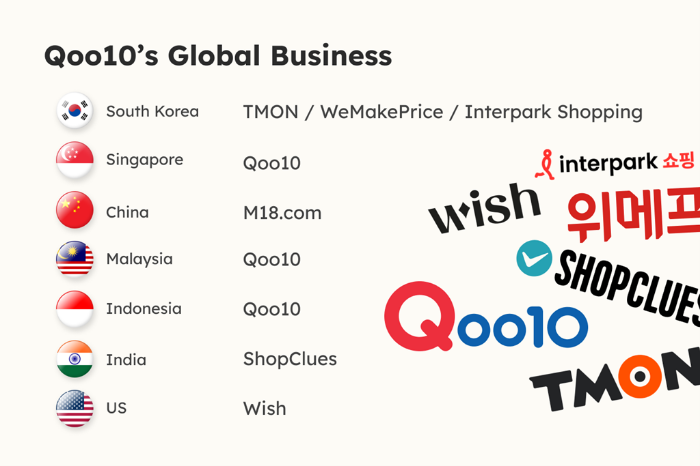

作为一家以亚洲为中心并向全球市场辐射的电商平台,Qoo10在多个国家和地区设有站点。目前,Qoo10拥有6个主要站点,分别位于新加坡、印度尼西亚、马来西亚、日本、印度和韩国。其中,新加坡是Qoo10的核心市场,在这里表现尤为强劲。

为了巩固市场地位并实现全球化扩张,Qoo10自2019年起开始了一系列收购行动,包括ShopClue、TMON、Interpark以及WeMakePrice等。

WeMakePrice 与 TMON 首尔总部(图片来源:韩联社)

今年年初,Qoo10更是以1.73亿美元的价格完成了对美国零售巨头Wish的收购,此举被视为其迈向全球的重要一步。然而,这些快速且激进的扩张策略也为公司埋下了隐患。

激进扩张埋下“破产”隐患

尽管收购行动在短期内确实帮助Qoo10扩大了市场份额,但也给公司的财务状况带来了巨大压力。随着市场竞争加剧,一些被收购的平台如TMON、Wemakeprice和Interpark的市场占有率不断下滑,加之过度扩张带来的管理挑战,Qoo10的资金链逐渐出现断裂迹象。最终,这些问题在2024年集中爆发,使得这家曾经辉煌一时的电商平台陷入了重重困境。

据韩媒报道,7月29日早些时候,具永培为TMON和WeMakePrice事件道歉,并承诺通过利用海外基金或支出包括其自己的资产和负债的资产和股份来确保流动性。

他表示,Qoo10 估计客户(主要是购买旅行套餐的客户)的损失约为 500 亿韩元,很难对供应商的损失做出估计。Qoo10 正在寻求并购和融资,为供应商和客户募集资金。

图源:Dongbeom Yun

引发连锁反应

TMON、WeMakePrice事件发生后,商家和消费者担心类似事件再次发生,纷纷离开相关平台。应用分析公司Mobile Index的数据显示,自7月初该事件发酵以来,11street和Gmarket平台的每日活跃用户数分别下降了11.6 % 和 11.3%。

据美国统计机构MarketplacePluse数据,此前,被Qoo10收购的Wish平台上的商家有94%来自于中国,其中广东卖家独占27%。同样,Qoo10上的中国卖家也占到大比例。受现金流断裂的影响,已有中国卖家把库存从Qoo10的国内仓取出。

作为东南亚地区唯一的发达国家,新加坡在电商领域的实力不容小觑。一份来自Statista的数据则显示,2024年,新加坡电商市场的收入预计为58.4亿美元;到了2028年时,这一市场的收入有望达到84.9亿美元,逼近85亿美元大关。

同样与Qoo10在新加坡这块土壤上生根发芽的,还有如今已经稳坐东南亚第一电商平台宝座的Shopee,与Qoo10的扩张手法相似,Shopee早期也是在低价烧钱策略这条曲折道路中杀出来的一匹黑马,过去两年,这家由华人创立的、东南亚最大电商平台经历大幅扩张到大幅收缩的转变。不同的是,前者从巅峰掉进低谷,后者一路突飞猛进。(文末扫码进群)

Momentum Works发布统计数据称,在2023年,Shopee平台占据东南亚各市场的电商交易总额的半壁江山,达到了551亿美元,占据48%的市场份额。今年3月,Shopee首次宣布其母公司实现了上市以来的首个全年盈利,这一显著成就对于Shopee来说亦是在东南亚市场狂飙之路的又一个里程碑。

目前,Qoo10正处于水深火热之中,曾经引以为傲的新加坡市场能否等它起死回生?彼时,对手Shopee,Lazada等电商平台在新加坡“混”得风生水起。根据墨腾创投发布的《2024年东南亚电商市场报告》,Shopee和Lazada在新加坡共同占据了86%的市场份额。在消费者网购行为方面,Shopee凭借千万级的访问量占据绝对领先优势,Statista数据显示,2024年7月,Shopee新加坡访问量为1320万次,Lazada为600万次。

图源:墨腾创投《2024年东南亚电商市场报告》

根据TMO Group发布的《新加坡电商市场数据月报》显示,2024年8月,新加坡Shopee和Lazada两个平台的销售额合计达到约2.8亿美元。在Shopee平台,健康与美容、家居与家具是新加坡的领军品类。这两个类目共占据了约50%的线上市场份额。

另外,Shopee在服务侧也非常注重卖家的需求。为了进一步帮助卖家提升店铺转化率,提升平台形象,Shopee新加坡跨境店的海外仓跨站履约功能于9月23日新增MYWH-SG取货点渠道(MYWH-SG CP)。通过该渠道,买家无需支付运费,享受0运费优惠。该渠道目前拥有1000多个SPX Express取货点。

与Qoo10激进的大幅收购对比,虽然Shopee也是使用“烧钱”策略在短期内快速占领市场,但Qoo10的反面案例值得所有电商平台深思,那么这家曾经与Shopee比肩的知名电商平台能否挺过这次债务危机?我们拭目以待。